H αντεστραμμένη καμπύλη των αποδόσεων των ελληνικών ομολόγων και το μέλλον

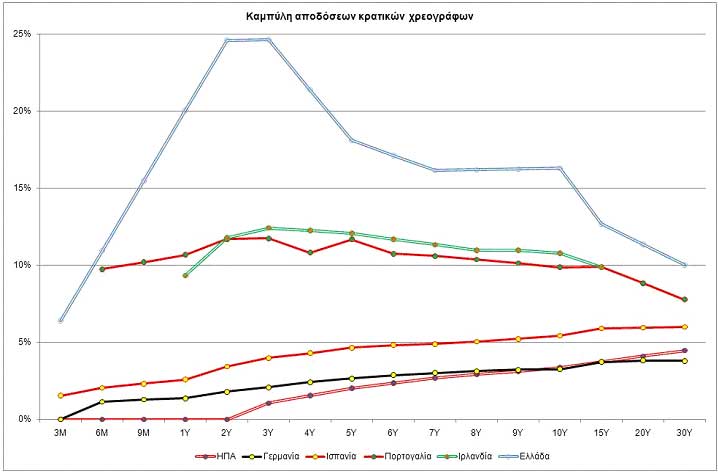

Πρόσφατα, η Goldman Sacks, με αφορμή την πτώση του 30ετούς ομολόγου (λήξη: Σεπτέμβριος 2040) στο 49,68% της ονομαστικής του αξίας και την άνοδο της απόδοσής του στο 9,91% (βλ. διάγραμμα), εξέδωσε την πρόβλεψη ότι η «Ελλάδα ίσως έχει μπροστά της μία χαμένη δεκαετία», καθώς αντιμετωπίζει μια λατινοαμερικανικού τύπου κρίση. Προφανώς, η G.S. αναφέρεται στη λεγόμενη χαμένη δεκαετία του ’80 των λατινοαμερικανικών οικονομιών.

Spotlight

Πρόσφατα, η Goldman Sacks, με αφορμή την πτώση του 30ετούς ομολόγου (λήξη: Σεπτέμβριος 2040) στο 49,68% της ονομαστικής του αξίας και την άνοδο της απόδοσής του στο 9,91% (βλ. διάγραμμα), εξέδωσε την πρόβλεψη ότι η «Ελλάδα ίσως έχει μπροστά της μία χαμένη δεκαετία», καθώς αντιμετωπίζει μια λατινοαμερικανικού τύπου κρίση. Προφανώς, η G.S. αναφέρεται στη λεγόμενη χαμένη δεκαετία του ’80 των λατινοαμερικανικών οικονομιών.

H καμπύλη αποδόσεων των ομολόγων είναι η γραμμή (καμπύλη) που συνδέει τις αποδόσεις των ομολόγων του Δημοσίου με τη χρονική διάρκεια λήξης τους. Συνήθως (υπό κανονικές συνθήκες υγιούς οικονομίας με ανάπτυξη), η καμπύλη αυτή είναι θετική, δηλαδή στις κοντινές λήξεις οι αποδόσεις είναι μικρές και στις πιο μακρινές είναι υψηλότερες. Αυτό συμβαίνει διότι, όταν η ποιότητα αξιοπιστίας των ομολόγων διατηρείται σταθερή, οι αποταμιευτές πρέπει να προσδοκούν υψηλότερες αποδόσεις για να αποταμιεύσουν για μεγαλύτερο χρονικό διάστημα (δηλαδή, να αγοράσουν ομόλογα μακρύτερης λήξης). Για να γίνει, όμως, αυτό χρειάζεται να προβλέπουν ότι και στο μέλλον η ανάπτυξη θα συνεχίζεται απρόσκοπτα. Έτσι, ό,τι καλό θα συμβαίνει στο μέλλον σε σημερινές αξίες θα πρέπει να είναι το ίδιο ή και καλύτερο από αυτό που συμβαίνει σήμερα στην οικονομία. Στο παρακάτω διάγραμμα φαίνεται να ισχύει αυτό για τις οικονομίες της Γερμανίας και των ΗΠΑ (σημειώστε ότι κάτι αρχίζουμε να βλέπουμε να αλλάζει στην αμερικανική οικονομία).

Το ίδιο συμβαίνει και στην Ισπανία, παρόλο που αρκετά ξεκάθαρα διαπιστώνει κανείς ότι η απόδοση των μακροχρόνιων ομολόγων της είναι αυξημένη, γεγονός που δείχνει μεγαλύτερο σκεπτικισμό για το μέλλον της σε σύγκριση, π.χ., με τη Γερμανία. Παρόλα αυτά, η καμπύλη διατηρεί θετική και φυσιολογική εξέλιξη.

Δεν ισχύει το ίδιο με τις καμπύλες της Ελλάδας, της Ιρλανδίας και της Πορτογαλίας. Οι καμπύλες αυτές έχουν ξεκάθαρα αντιστραφεί, φανερώνοντας πολύ υψηλό κίνδυνο για το παρόν.

Ανέκαθεν στην οικονομική επιστήμη οι καμπύλες αποδόσεων θεωρείται ότι διαθέτουν ικανότητα πρόβλεψης, αφού οι ομολογιούχοι και όλες οι διεθνείς αγορές συγκεντρώνουν τις προβλέψεις τους κατά τρόπο αποτελεσματικό [Δεν είναι ξεκάθαρη νοηματικά η πρόταση: Οι καμπύλες δεν έχουν ικανότητα πρόβλεψης, μπορούν να λειτουργήσουν ως όργανο για προβλέψεις. Επίσης, πού συγκεντρώνουν οι ομολογιούχοι και οι διεθνείς αγορές τις προβλέψεις τους; Στις καμπύλες; Και πώς γίνεται αυτή η συγκέντρωση; Μήπως αντλούν τις προβλέψεις τους από τις καμπύλες; Χρειάζεται διαφορετική διατύπωση]. Μία αντεστραμμένη καμπύλη σημαίνει ότι η οικονομία οδηγείται προς την ύφεση. Αξίζει να σημειωθεί ότι οι καμπύλες αποδόσεων των ομολόγων στις ΗΠΑ και στις άλλες δυτικές οικονομίες αντιστράφηκαν στις υφέσεις του 2000, του 1991 και του 1981. Επίσης, τον Ιούλιο του 2006 (!) αντεστράφη η καμπύλη αποδόσεων του αμερικανικού ομολόγου. Το 10ετές ομόλογο απέδιδε 5,06% λιγότερο από το 3 μηνών ομόλογο που απέδιδε 5,11%. Παρόλα αυτά, αγνοήθηκε η προειδοποίηση που σήμανε η αντιστροφή αυτή .

Πηγή: Reuters

Το σημείωμα αυτό δεν αφορά τη δυνατότητα της καμπύλης απόδοσης να φανερώνει το οικονομικό μέλλον. Αυτό είναι ένα οικονομικό ζήτημα για το οποίο θα μπορούσαμε να συζητάμε επί μακρών, διότι από πλευράς οικονομικής θεωρίας έχει και άλλες παραμέτρους με αρκετό ενδιαφέρον.

Το σημείωμα αυτό έρχεται να τονίσει κάτι πολύ πιο απλό: η αντεστραμμένη καμπύλη αποδόσεων των ελληνικών ομολόγων δεν λέει τίποτα καινούργιο από όσα πραγματικά ξέραμε. Η «πτώχευση» του Μαΐου του 2010 θα έχει συνέπειες για το μέλλον, τουλάχιστον όσον αφορά τις σχέσεις μας με τους εξωτερικούς κεφαλαιούχους. Συνέπειες που εκτείνονται σε βάθος μιας δεκαετίας, τουλάχιστον. Τίποτα, δηλαδή, δεν πρόκειται ν’ αλλάξει την πορεία των πραγμάτων στην κατάσταση της ελληνική οικονομίας. Θα ζήσουμε υπό συνθήκες «κεφαλαιακής πενίας», με την έννοια της μετρημένης εισροής κεφαλαιακών πόρων που σχετίζονται βέβαια με τον «πρότερο δημοσιοοικονομικό μας βίο».

Παράλληλα, η οικονομική πολιτική της αυστηρής δημοσιοοικονομικής προσαρμογής, χωρίς «επισκευή» του χρηματοπιστωτικού συστήματος και χωρίς αλλαγή στον τρόπο λειτουργίας της οικονομίας (δηλαδή, άρση της διοικητικής οργάνωσης στη διανομή του πλούτου της), οδηγεί την ελληνική οικονομία σε μεγάλη κρίση, την οποία ζήσαμε τον προηγούμενο χρόνο, ζούμε τώρα και θα ζήσουμε και τον επόμενο χρόνο, τουλάχιστον.

Προφανώς, καμία αναδιάρθρωση δεν πρόκειται να μας βοηθήσει να βγούμε από αυτήν την εξέλιξη. Διότι, η φιλική αναδιάρθρωση (αυτή, δηλαδή, που θα πραγματοποιηθεί) είναι κατά κύριο λόγο προς όφελος των παραγωγικών πολιτών. Αλλά, δυστυχώς, και όταν αυτή συμβεί, δεν πρόκειται να αλλάξει τα μεσομακροπρόθεσμα δεδομένα.

Η δυνατότητα αλλαγής βρίσκεται μόνο μέσα στην ίδια την κοινωνία και στον τρόπο που αποτυπώνεται στη βούληση της πολιτικής της ηγεσίας.

Όσο γρηγορότερα αντικρίσουμε την πραγματικότητα χωρίς να προσδοκούμε τη συνήθως ερχόμενη για τους Έλληνες «απέξω» σωτηρία, τόσο γρηγορότερα θα φέρουμε το αναπτυξιακό μέλλον κοντύτερά μας.

Π.Ε. Πετράκης

Καθηγητής Οικονομικών Επιστημών

Εθνικό Καποδιστριακό Πανεπιστήμιο Αθηνών

Καθ. Παναγιώτης Ε. Πετράκης

Ακολουθήστε το in.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις

![Απάτες: Eκρηξη στις ηλεκτρονικές επιθέσεις σε τραπεζικές κάρτες πληρωμών [γραφήματα]](https://www.in.gr/wp-content/uploads/2024/04/phishing-apati-pistotiki-karta-laptop-600x300.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232442

Αριθμός Πιστοποίησης Μ.Η.Τ.232442