Απομόχλευση και Ελάφρυνση Σωτηρίας

Τον άσχημο κόσμο της απομόχλευσης και της συνακόλουθης ύφεσης συνθέτουν η απομόχλευση του ιδιωτικού τομέα και η απομόχλευση του δημόσιου τομέα. Η απομόχλευση του ιδιωτικού τομέα περιλαμβάνει το ιδιωτικό χρέος των ιδιωτών (κυρίως στεγαστικά) και το χρέος των επιχειρήσεων. Έναντι των «κακών» δανείων οι τράπεζες αναπτύσσουν τις «προβλέψεις». Κάνουν δηλαδή διακράτηση κεφαλαίου συνήθως από τα κέρδη τους για να θωρακίζονται απέναντι στην προοπτική μη αποπληρωμής των δανείων. Εάν οι ζημίες αυξηθούν και δεν μπορούν να απορροφηθούν από τις «προβλέψεις», τότε στο βάθος του δρόμου θα υπάρξει “bail in”.

Spotlight

-

Η ελληνική παραλία σύμβολο μιας ολόκληρης εποχής – Ένα εντυπωσιακό βίντεο από ψηλά

-

Κακή εξέλιξη με τον ιό H5N1 - Εντοπίστηκε σε αγελαδινό γάλα

-

Καθηγητής του Χάρβαρντ: «Απεχθάνομαι το ιρανικό καθεστώς, αλλά έχει δίκιο – Ένοχες οι ΗΠΑ»

-

Υποψήφια του Μελανσόν στις ευρωεκλογές, καλείται να ζητήσει «συγγνώμη για τρομοκρατία» - Τι της αποδίδουν;

Τον άσχημο κόσμο της απομόχλευσης και της συνακόλουθης ύφεσης συνθέτουν η απομόχλευση του ιδιωτικού τομέα και η απομόχλευση του δημόσιου τομέα. Η απομόχλευση του ιδιωτικού τομέα περιλαμβάνει το ιδιωτικό χρέος των ιδιωτών (κυρίως στεγαστικά) και το χρέος των επιχειρήσεων. Έναντι των «κακών» δανείων οι τράπεζες αναπτύσσουν τις «προβλέψεις». Κάνουν δηλαδή διακράτηση κεφαλαίου συνήθως από τα κέρδη τους για να θωρακίζονται απέναντι στην προοπτική μη αποπληρωμής των δανείων. Εάν οι ζημίες αυξηθούν και δεν μπορούν να απορροφηθούν από τις «προβλέψεις», τότε στο βάθος του δρόμου θα υπάρξει “bail in”.

Όμως το πότε πτωχεύει μία μεγάλη τράπεζα αποτελεί ένα σύνθετο ζήτημα που σχετίζεται με τις προοπτικές της ίδιας αλλά και της οικονομίας που λειτουργεί. Μία αναπτυσσόμενη οικονομία «υπόσχεται» μελλοντική απορρόφηση των ζημιών και των έκτακτων χρηματοδοτήσεων ρευστότητας. Μία ασθμαίνουσα οικονομία προσδίδει μία απαισιόδοξη προοπτική. Το ίδιο συμβαίνει υπό έκτακτες υφεσιακές συνθήκες. Είναι χαρακτηριστική η περίπτωση της Κύπρου και της Ελλάδας. Οι έκτακτες χρηματοδοτήσεις (από την ΕΚΤ) προς το Ελληνικό τραπεζικό σύστημα ήταν και είναι αναλογικά πολλαπλάσιες της Κύπρου. Όμως μόνο στην Κύπρο συντέλεσαν (βλέπε Λαϊκή Τράπεζα) στην κατάρρευση του Κυπριακού τραπεζικού συστήματος. Αντιθέτως στην Ελλάδα, που βρίσκεται σε «ελεγχόμενη» εξέλιξη, απορροφώνται σταδιακά. Η εξέλιξη αυτή σε συνδυασμό με την έγκαιρη και επιτυχημένη ολοκλήρωση της ανακεφαλαιοποίησης των συστημικών τραπεζών προσδίδουν στο Ελληνικό τραπεζικό σύστημα σημαντική ευρωστία και αντοχή. Όμως κανένα τραπεζικό σύστημα δε μπορεί ν’ αντέξει ένα συνεχές υφεσιακό περιβάλλον εκτός εάν είμαστε πρόθυμοι να το ανακεφαλαιοποιούμε συνεχώς. Γι αυτό επιβάλλεται να ανασχεθεί η ύφεση το συντομότερο δυνατόν.

Στο σημείο αυτό θέλουμε να τονίσουμε τη σχέση Απομόχλευσης και Ύφεσης. Η «καινούρια» αυτή σχέση φαίνεται ότι θα καθορίσει την Ελληνική οικονομία τα επόμενα χρόνια.

Μια μη ελεγχόμενη απομόχλευση του ιδιωτικού τομέα θα οδηγήσει σε μια παρατεταμένη υφεσιακή επίδραση που θα θέσει σε αμφισβήτηση τους προβλεπόμενους, έστω ελαφρά, θετικούς ρυθμούς μεγέθυνσης μετά το 2014. Αυτή η ανάλυση θα παρουσιαστεί στην επόμενη ανάρτηση με τίτλο «Απομόχλευση και Νέα Ύφεση».

1. Η Απομόχλευση του Ιδιωτικού Τομέα

Οι λόγοι για τους οποίους στην Ελληνική οικονομία τα

κόκκινα δάνεια (Non Performing Loans, NPL) αυξάνονται, είναι πέντε: α) χαμηλή εσωτερική ζήτηση, β) περιορισμένη ρευστότητα της οικονομίας και η γενικότερη τάση απομόχλευσης του τραπεζικού τομέα, γ) αυξημένη ανεργία, δ) διόγκωση των υποχρεώσεων του δημόσιου τομέα, και ε) προβληματικές δανειοδοτήσεις.

Το πρόβλημα της υπερχρέωσης του επιχειρηματικού τομέα φαίνεται στην πιστοληπτική υποβάθμιση της Ελληνικής βιομηχανίας που έχει λάβει πλέον ανησυχητικές διαστάσεις. Αντανακλά τη σημαντική επιβάρυνση της χρηματοοικονομικής θέσης των επιχειρήσεων λόγω μειωμένης ζήτησης, έλλειψη πρόσβασης σε πηγές φθηνής χρηματοδότησης και συσσωρευμένων ζημιών. Σήμερα, εννιά στις δέκα επιχειρήσεις, του βιομηχανικού τομέα της Ελληνικής οικονομίας, βρίσκονται στη ζώνη υψηλού πιστωτικού κινδύνου σύμφωνα με την ICAP (

Η Ασφυξία των Ελληνικών Επιχειρήσεων).

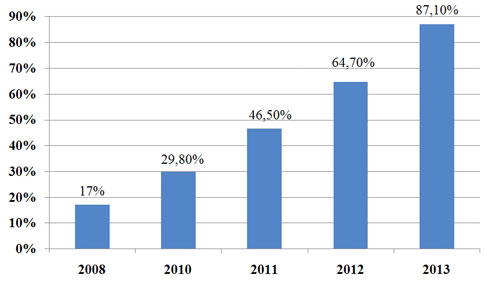

Από τις 7.320 βιομηχανικές επιχειρήσεις που αξιολογήθηκαν από την ICAP για το έτος, οι υψηλού πιστωτικού κινδύνου ανέρχονται σε 6.376 ή σε ποσοστό 87,1% του συνόλου των επιχειρήσεων του βιομηχανικού τομέα. Αν δε βελτιωθούν οι οικονομικές συνθήκες, οι επιχειρήσεις αυτές αναμένεται να οδηγηθούν σε αδιέξοδο και πτώχευση. Μάλιστα, περίπου 600 επιχειρήσεις του τομέα θεωρείται ότι βρίσκονται ήδη σε πορεία πτώχευσης. Συγχρόνως, οι βιομηχανικές επιχειρήσεις χαμηλού πιστωτικού κινδύνου έχουν περιοριστεί σε 66 ή σε ποσοστό 0,9% το 2013 από 10,4% το 2012 και 10,6% το 2011.

Ενδεικτικό της εξέλιξης του μεγέθους αυτού είναι το Διάγραμμα 1. Παρατηρούμε ότι από 17% που ήταν το ποσοστό των επιχειρήσεων σε υψηλό πιστωτικό κίνδυνο το 2008, το 2013 είναι της τάξης του 87,1%.

Διάγραμμα 1. Ποσοστό επιχειρήσεων σε υψηλό πιστωτικό κίνδυνο

Πηγή: ICAP.

2. Οι Επισφάλειες των Ελληνικών Τραπεζών

Το

υπόλοιπο δανείων προς τον ιδιωτικό τομέα (μη χρηματοπιστωτικές επιχειρήσεις και νοικοκυριά) ανερχόταν στα τέλη Απριλίου σε €205 δις. Σύμφωνα με τα αποτελέσματα 1ου τριμήνου 2013, καθώς και τα ενημερωτικά δελτία των αυξήσεως μετοχικού κεφαλαίου των συστημικών τραπεζών, τα μη εξυπηρετούμενα δάνεια στο Ελληνικό τραπεζικό σύστημα ανέρχονται σε περίπου 30% του συνόλου των χορηγήσεων στην Ελλάδα.

Έναντι αυτών των περίπου €60 δις μη εξυπηρετούμενων δανείων, οι Ελληνικές τράπεζες έχουν σχηματίσει προβλέψεις της τάξης των €30 δις (

ΤτΕ [xls]), περίπου 50%, δηλαδή, των επισφαλών δανείων.

Για την καλύτερη κατανόηση των σχετικών μεγεθών, υπενθυμίζουμε πως το σύνολο των καταθέσεων στο εγχώριο τραπεζικό σύστημα ανέρχεται σε περίπου €175 δις (συμπεριλαμβανομένων καταθέσεων του Ελληνικού δημοσίου,

ΤτΕ [xls]), ενώ, σύμφωνα με πρόσφατη δημοσίευση του εποπτικού φορέα του Ευρωπαϊκού τραπεζικού συστήματος, European System Risk Board (

ESRB) το ποσό των εγγυημένων από το Ελληνικό δημόσιο καταθέσεων στη χώρα ανέρχονται

σε €65 δις περίπου [pdf].

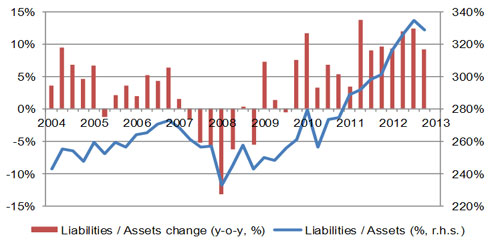

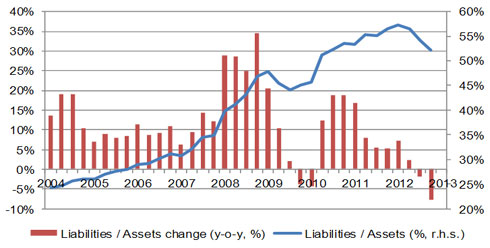

Είναι ιδιαίτερα ενθαρρυντικό πως βάσει των αποτελεσμάτων του πρώτου τριμήνου 2013 ο ρυθμός δημιουργίας νέων επισφαλειών μειώθηκε σε σχέση με τον αντίστοιχο του 4ου τριμήνου 2012. Παρόλα αυτά, οι κίνδυνοι για το εγχώριο τραπεζικό σύστημα παραμένουν καθώς τώρα (Διάγραμμα 2) φαίνεται να ξεκινάει η απομόχλευση των Ελληνικών επιχειρήσεων και νοικοκυριών (Διάγραμμα 3).

Διάγραμμα 2. Βαθμός μόχλευσης (χρηματοοικονομικές υποχρεώσεις προς χρηματοοικονομικά περιουσιακά στοιχεία) και ρυθμός μεταβολής του, για τις μη χρηματοπιστωτικές επιχειρήσεις

Πηγή: Τράπεζα της Ελλάδας,

Financial Accounts [xls].

Διάγραμμα 3. Βαθμός μόχλευσης (χρηματοοικονομικές υποχρεώσεις προς χρηματοοικονομικά περιουσιακά στοιχεία) και ρυθμός μεταβολής του, για τα νοικοκυριά

Πηγή: Τράπεζα της Ελλάδας,

Financial Accounts [xls]

3. Μια Πρόταση για την Ελάφρυνση της Οικονομίας και της Κοινωνίας

Το ζήτημα της απομόχλευσης έχει δύο πλευρές: Μία κακή (οι παρούσες αρνητικές επιπτώσεις) και μία καλή: Οι οργανισμοί εξυγιαίνονται και μπορούν ξανά να λειτουργήσουν αναπτυξιακά. Άρα η οικονομική πολιτική πρέπει να διευκολύνει τη διαδικασία της απομόχλευσης ενώ την ίδια στιγμή γνωρίζουμε τις κοινωνικές επιπτώσεις που έχει αυτή η διαδικασία. Χάνονται επιχειρήσεις, χάνουν τη δουλειά τους άνθρωποι, καταστρέφονται ζωές: Λόγω όμως της δημιουργικής αυτής καταστροφής έρχεται ξανά η αναγέννηση στην κοινωνία και στην οικονομία (Σουμπέτερ). Και αυτήν ψάχνουμε.

Εάν λοιπόν βρεθούν πλεονάσματα (π.χ. πρόσθετη βοήθεια από την ΕΕ λόγω ύφεσης, επιστροφές κεφαλαίου από τις Ευρωπαϊκές τράπεζες λόγω διακράτησης των Ελληνικών ομολόγων, προϊόν αποκρατικοποιήσεων) κατά τη γνώμη μου αυτά θα έπρεπε κατά προτεραιότητα να χρησιμοποιηθούν για την απομείωση του χρέους των ιδιωτών και ενδεχομένως των μικρών επιχειρήσεων. Τα κέρδη της ΕΚΤ από τα Ελληνικά Ομόλογα είναι

€9 δις. Η πρόταση που γίνεται εδώ αναφέρεται μόνο σε χρέη που έχουν δημιουργηθεί μέχρι το τέλος του 2012 και αφορούν συγκεκριμένα χαμηλά επίπεδα εισοδήματος και κύκλου εργασιών. Αντιλαμβάνομαι α) το πρόβλημα του ηθικού κινδύνου που ενδεχομένως δημιουργείται. Προφανώς όμως είναι μία μοναδική ενέργεια (ας πούμε κάτι σαν το «χάρισμα» των αγροτικών χρεών του παρελθόντος) που δεν πρόκειται να επαναληφθεί, και β) τις αναδιανεμητικές επιδράσεις που συνεπάγεται μία τέτοια ενέργεια. Η ενέργεια όμως αυτή θα συνδεθεί με την πτώχευση του 2010 και τις παρενέργειες της μέχρι το 2012, γεγονός που πραγματικά παραπέμπει σε ένα μοναδικό γεγονός (κάθε 60 χρόνια γίνεται στην Ελλάδα τέτοια πτώχευση!).

Ταυτοχρόνως θα έπρεπε να απελευθερωθούν οι διαδικασίες απομόχλευσης χρέους των φυσικών προσώπων και να διευκολυνθούν οι διαδικασίες μείωσης χρέους στις ιδιωτικές επιχειρήσεις. Μία παρόμοια ταυτόχρονη διαδικασία θα ήταν πολύ πιο αποδεκτή από την κοινωνία.

Βεβαίως καταλαβαίνω ότι τέτοιες ανορθόδοξες προτάσεις δε γίνονται εύκολα αποδεκτές από τους επικρατούντες οικονομολόγους (εγχώριους και τροϊκανούς) οι οποίοι κυριαρχούνται από το σύνδρομο της μείωσης του χρέους. Για κάποιο λόγο θεωρούν ότι είναι προτιμότερο π.χ. από το προϊόν των αποκρατικοποιήσεων να μειωθεί το δημόσιο χρέος, από το να μειωθεί το ιδιωτικό χρέος με ισόποση αύξηση της τραπεζικής ρευστότητας και της αύξησης των δημοσίων εσόδων (λόγω αυξημένων εισοδημάτων). Ίσως στηρίζονται στην αντίληψη ότι το 35% της κοινωνίας που στηρίζει πολιτικά μέχρι σήμερα την πολιτική τους αυτή, λόγω έλλειψης εναλλακτικής πρότασης, θα τη στηρίζει για πάντα και ότι δε θα συρρικνωθεί. Επιτέλους ας κατανοήσουν ότι η κοινωνία που στηρίζει την πολιτική αυτή έχει κάνει πάρα – πάρα πολλά. Δικαιούται πλέον μια απόδοση για τις θυσίες που έχει κάνει. Μόνο το 2% των Ελλήνων δηλώνει ότι δε θεωρεί κακή την κατάσταση της εθνικής οικονομίας στην τελευταία έρευνα του

Ευρωβαρόμετρου. Οι αντοχές λοιπόν μειώνονται επικινδύνως εάν συνεχίζουμε να σώζουμε την οικονομία αλλά όχι τους ανθρώπους.

Π.Ε. Πετράκης Καθηγητής ΕΚΠΑ με τη συνεργασία του Κ. Στρατή |

Καθ. Παναγιώτης Ε. Πετράκης

Ακολουθήστε το in.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις

![Φυσικό αέριο: Γιατί είναι δύσκολη η απεξάρτηση από τη Ρωσία – Τα εμπόδια [Χάρτης]](https://www.ot.gr/wp-content/uploads/2022/07/gas-1-1-300x300.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232442

Αριθμός Πιστοποίησης Μ.Η.Τ.232442